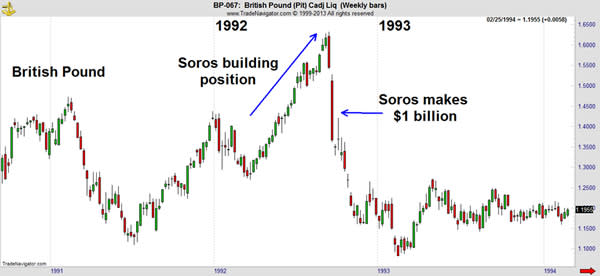

16 września 1992 r. George Soros przeprowadził jedną z najbardziej legendarnych transakcji w historii finansów, zarabiając ponad 1 miliard dolarów w ciągu jednego dnia.

W tym czasie funt brytyjski był powiązany z niemiecką marką niemiecką poprzez system stałego kursu wymiany znany jako Europejski Mechanizm Kursów Walutowych (ERM), prekursor waluty euro. ERM utrzymywał kursy wymiany między uczestniczącymi walutami europejskimi, zmuszając rządy do aktywnego kupowania lub sprzedawania swoich walut w celu utrzymania ich w ustalonych limitach.

Kim jest George Soros?

W skrócie, George Soros to węgiersko-amerykański inwestor, filantrop i autor. Urodzony 12 sierpnia 1930 r. w Budapeszcie na Węgrzech, Soros przeżył nazistowską okupację podczas II wojny światowej, zanim wyemigrował do Anglii, gdzie studiował w London School of Economics. Później przeniósł się do Stanów Zjednoczonych, gdzie w 1970 r. założył Soros Fund Management, osiągając ogromny sukces jako zarządzający funduszem hedgingowym.

Przewartościowany funt

W 1991 r. dla wielu stało się oczywiste, że funt brytyjski był przewartościowany w ramach ERM. Interwencje Banku Anglii były głównym wsparciem dla tej wyceny, a bank centralny nieustannie kupował funty, aby utrzymać ustalony kurs wymiany. Pomimo niezrównoważonego charakteru tej strategii, nastroje rynkowe w dużej mierze wierzyły, że Bank Anglii może utrzymać wartość funta w nieskończoność.

Soros miał jednak inną perspektywę. Uznał, że jeśli uda mu się podważyć determinację Banku Anglii, zmusi go to do porzucenia stałego kursu wymiany. To z kolei przyniosłoby znaczny zysk jemu i jego funduszowi hedgingowemu.

Strategia i realizacja Sorosa

Soros planował wykorzystać tę sytuację, skracając kurs funta, zasadniczo stawiając na jego deprecjację. Jego strategia polegała na pożyczaniu znacznych ilości funtów, a następnie sprzedawaniu ich za marki niemieckie po ustalonym kursie. Gdyby wartość funta spadła, Soros mógłby zamienić swoje marki niemieckie z powrotem na funty po korzystniejszym kursie, spłacić pożyczoną kwotę i zgarnąć znaczną różnicę. Biorąc pod uwagę zawyżoną wycenę funta, ryzyko było minimalne, ponieważ było mało prawdopodobne, aby funt umocnił się bez ciągłej interwencji. Stworzyło to scenariusz niskiego ryzyka i wysokich zysków, co czyniło go idealną okazją do spekulacji dla Sorosa.

Czarna Środa

Rankiem 15 września 1992 r. fundusz hedgingowy Sorosa rozpoczął zmasowany atak na funta, mocno go skracając. Do końca dnia Bank Anglii wyczerpał ponad 600 milionów funtów w daremnej próbie utrzymania wartości waluty. Soros kontynuował jednak sprzedaż funtów szybciej, niż Bank mógł je kupić, wywierając nieustanną presję na kurs wymiany. Brytyjski rząd, zdając sobie sprawę z powagi sytuacji, podniósł stopy procentowe z 10% do 12% w desperackiej próbie ustabilizowania funta. Niemniej jednak Soros, wyczuwając ich desperację, kontynuował wyprzedaż, jeszcze bardziej zwiększając presję.

Następstwa i wpływ na rynki walutowe

Wieczorem 16 września 1992 r. rząd Wielkiej Brytanii przyznał się do porażki, ogłaszając, że kraj wycofa się z ERM i porzuci stały kurs wymiany. Decyzja ta doprowadziła do dramatycznego spadku wartości funta.

Soros skutecznie zniszczył politykę monetarną Wielkiej Brytanii, zarabiając przy tym ponad miliard dolarów. To historyczne wydarzenie, znane obecnie jako Czarna Środa, uwypukliło potęgę sił spekulacyjnych na rynkach finansowych i pokazało słabości systemów stałych kursów walutowych. Reperkusje były odczuwalne na całym świecie, skłaniając do ponownej oceny polityk i strategii walutowych w różnych krajach.

George Soros przeprowadził jedną z najbardziej legendarnych transakcji w historii finansów, zarabiając ponad 1 miliard dolarów w ciągu jednego dnia.