Im Allgemeinen schreibt die 183-Tage-Regel vor, dass eine Person mehr als die Hälfte des Jahres in dem Land Steuern zahlen muss, in dem sie ansässig ist. Obwohl die spezifischen Anforderungen von Land zu Land variieren, basiert dieser Standardzeitrahmen auf einem 12-Monats-Zeitraum mit 183 Tagen als Maßstab. Einige Länder haben jedoch die Steuerpflicht über 183 Tage hinaus verlängert, während andere einen kürzeren Zeitraum für die steuerliche Ansässigkeit vorsehen. Heute werden wir beide Arten von Ländern und die Auswirkungen auf die Steuerpflichten von Weltbürgern untersuchen.

Die Anzahl der Tage ist nicht alles

Es ist wichtig zu wissen, dass die Anzahl der Tage, die man in einem Land verbringt, nicht der einzige Faktor zur Bestimmung der steuerlichen Ansässigkeit ist. Viele Länder berücksichtigen auch, ob Ihr neuer Wohnsitz wirklich den Mittelpunkt Ihres Lebens darstellt, indem sie Faktoren wie starke Bindungen an das Land einbeziehen.

Das bloße Verlassen des Heimatlandes ist unter Umständen nicht ausreichend, um die steuerliche Ansässigkeit an einem neuen Ort zu begründen. Wenn Sie beispielsweise noch einen Schlüssel zu Ihrer alten Wohnung besitzen oder Ihre Familie, wie Ihr Ehepartner und Ihre unterhaltsberechtigten Kinder, noch dort lebt, kann die Regierung Ihr altes Land als Ihren Lebensmittelpunkt betrachten.

Um Ihren steuerlichen Wohnsitz erfolgreich zu ändern, müssen Sie nicht nur die Anforderungen an die Aufenthaltsdauer erfüllen, sondern auch nachweisen, dass Ihr neues Land wirklich der Mittelpunkt Ihres Lebens ist. Es ist wichtig, dass Sie Maßnahmen ergreifen, um zu vermeiden, dass Sie weiterhin als Einwohner Ihres Herkunftslandes betrachtet werden, um Ihre Steuerpflichten zu minimieren.

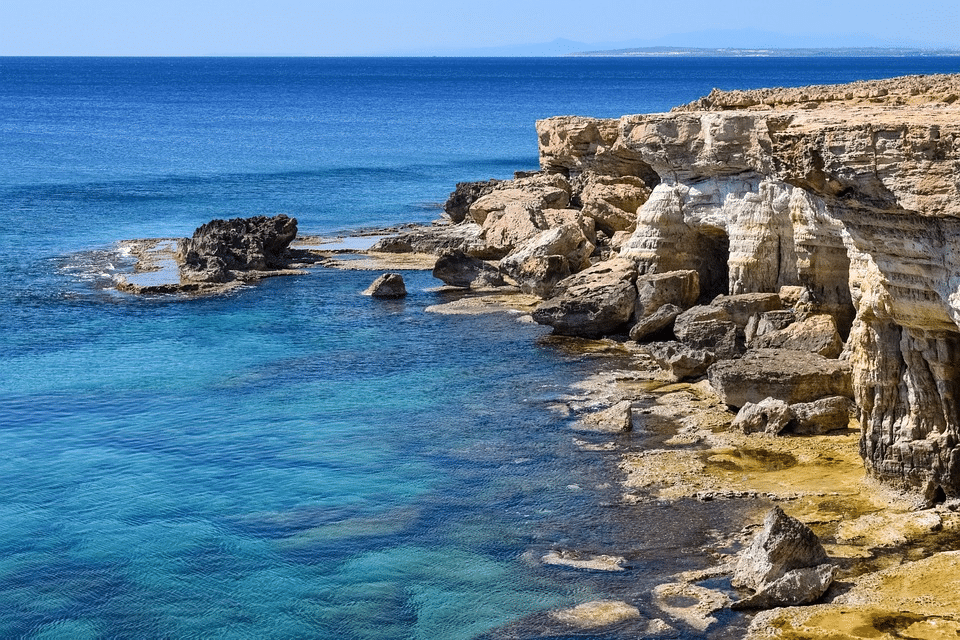

Zypern

Zypern ist für EU-Bürger eine äußerst attraktive steuerliche Option, da das Verfahren zur Erlangung des steuerlichen Wohnsitzes sehr schnell abläuft und nur einen Aufenthalt von 60 Tagen im Land erfordert.

Um sich für eine Steuerresidenz zu qualifizieren, müssen Einzelpersonen neben der Mindestaufenthaltsdauer folgende Kriterien erfüllen:

- Sie dürfen sich nicht länger als 183 Tage in einem anderen Land aufhalten.

- Sie dürfen in keinem anderen Land als steuerlich ansässig gelten.

- Einen ständigen Wohnsitz in Zypern haben.

- Eine starke Bindung zu Zypern nachweisen, sei es durch eine Beschäftigung, eine selbstständige Tätigkeit, die Leitung eines zypriotischen Unternehmens oder einen im Land wohnenden Partner.

Tage, die außerhalb Zyperns verbracht werden, zählen nicht zu der Gesamtzahl der Tage, die für die steuerliche Ansässigkeit benötigt werden.

Zypern bietet nicht nur ein vorteilhaftes Steuersystem, sondern auch zahlreiche Möglichkeiten und eine hohe Lebensqualität auf einer attraktiven Insel.

Malta

Malta bietet ein ähnliches System wie Zypern und hält sich ebenfalls an die 183-Tage-Regel. EU-Bürger, die das Residenzprogramm in Anspruch nehmen, oder Nicht-EU-Bürger, die unter das Global Residence Program fallen, dürfen sich nicht länger als 183 Tage außerhalb Maltas aufhalten.

Als vermögende Privatperson (HNWI) ist jedoch ein Mindestaufenthalt von nur drei Monaten im ersten Jahr der Registrierung auf der Insel erforderlich. Danach ist für die Steuerbescheinigung kein Mindestaufenthalt erforderlich, sofern sich die Person nur gelegentlich auf der Insel aufhält.

Allerdings muss eine Pauschalsteuer von 15.000 € pro Jahr gezahlt werden, und die Person muss entweder eine Wohnung im Wert von mindestens 350.000 € besitzen oder eine für mindestens 20.000 € pro Jahr mieten.

Für Rentner gelten möglicherweise reduzierte Anforderungen von nur 9.600 € an Miete und 7.500 € an Pauschalsteuer. Malta kann eine attraktive Option für Rentner sein, insbesondere aufgrund des umfangreichen Netzes von Doppelbesteuerungsabkommen, die die Quellensteuer reduzieren und die Renten im Herkunftsland oft steuerfrei machen.

Antragsteller müssen eine nicht erstattungsfähige Antragsgebühr von mehreren Tausend Euro sowie erhebliche Anwaltskosten für das Antragsverfahren zahlen.

Malta bietet auch ein herausragendes Programm zur Staatsbürgerschaft durch Investitionen, das in diesem Artikel näher beschrieben wird.

Georgien

Wie Malta wendet auch Georgien in den meisten Fällen die 183-Tage-Regel an, bietet aber ein Programm für vermögende Privatpersonen (HNWI) an, das von dieser Regel abweicht. Der HNWI-Status befreit Personen von der Mindestaufenthaltsdauer in Georgien und ermöglicht die sofortige Beantragung einer Bescheinigung des steuerlichen Wohnsitzes unabhängig von der Aufenthaltsdauer im Land.

Um sich für den HNWI-Status zu qualifizieren, müssen Personen eines von zwei Kriterien erfüllen:

- Einkommen: Einzelpersonen müssen nachweisen, dass sie in den letzten drei Jahren mindestens 200.000 GEL (ca. 60.000 €) pro Jahr verdient haben, die aus inländischen oder ausländischen Quellen stammen können.

- Reichtum: Einzelpersonen müssen mindestens 3.000.000 GEL (ca. 880.000 €) in Georgien investieren, z. B. in Immobilien, Finanzprodukte wie Staatsanleihen oder Festgeldanlagen bei einer georgischen Bank.

Eines der bemerkenswertesten Merkmale der georgischen Einwanderungspolitik ist die 1-Jahres-Regel, die es Bürgern der meisten Länder erlaubt, ohne Visum einzureisen und sich bis zu einem Jahr in Georgien aufzuhalten. Darüber habe ich hier einen eigenen Artikel geschrieben.

Gibraltar

In Gibraltar wird üblicherweise die 183-Tage-Regel angewandt. Inhaber einer Aufenthaltsgenehmigung der Kategorie 2 können jedoch ohne eine Mindestaufenthaltsdauer eine Bescheinigung über ihren steuerlichen Wohnsitz erhalten. Sie müssen allerdings eine Pauschalsteuer in Höhe von 22.000 bis 28.000 Pfund, abhängig von ihrem Einkommen, entrichten.

Um sich in Gibraltar niederzulassen, besteht die Möglichkeit, sich selbstständig zu machen, ein Unternehmen zu gründen oder nachzuweisen, dass ausreichend Vermögen vorhanden ist. Zudem ist es erforderlich, dass Personen über eine Krankenversicherung mit einer Deckungssumme von mindestens 100.000 Pfund verfügen und Immobilien in Gibraltar besitzen oder mieten. Dies schließt auch Boote ein, die unter gibraltarischer Flagge registriert sind.

Nichtbritische Staatsangehörige, die eine Aufenthaltsgenehmigung der Kategorie 2 beantragen möchten, müssen die genannten Bedingungen erfüllen und ein Vermögen von mindestens 2 Millionen Pfund nachweisen.

Honduras

Honduras bietet eine hervorragende Gelegenheit für Unternehmen, die sich in einer dynamischen Wirtschaftszone ansiedeln möchten. Durch das vorteilhafte territoriale Steuersystem wird das Land zu einem attraktiven Standort für ausländische Investitionen.

Für Personen, die einen steuerlichen Wohnsitz in Honduras etablieren möchten, ist ein Aufenthalt von mehr als 90 Tagen innerhalb eines Steuerjahres erforderlich, unabhängig davon, ob dieser zusammenhängend ist oder nicht. Diese günstige Regelung macht Honduras zu einem attraktiven Ziel für Personen, die aus geschäftlichen oder privaten Gründen ihren Wohnsitz verlegen möchten.

Irland

In Irland wird neben der 183-Tage-Regel ein zusätzliches Kriterium zur Bestimmung des steuerlichen Wohnsitzes herangezogen, das auf der Anzahl der Tage basiert, die in den Vorjahren im Land verbracht wurden. Eine Person gilt als steuerlich ansässig, wenn sie insgesamt mindestens 280 Tage im laufenden und im vorangegangenen Jahr in Irland verbracht hat, darunter mindestens 30 Tage pro Jahr.

Mehrere andere Länder, darunter Indien, Israel, Litauen, Mauritius, Norwegen und Kenia, folgen ähnlichen Modellen, indem sie die Gesamtzahl der in den Vorjahren im Land verbrachten Tage als Kriterium zur Bestimmung der steuerlichen Ansässigkeit verwenden. Diese Regelungen sind entscheidend dafür, dass Personen, die sich häufig für längere Zeit in einem Land aufhalten, auf ihr weltweites Einkommen Steuern zahlen.

Paraguay

Durch das territoriale Steuersystem in Paraguay können Einzelpersonen einen hohen Lebensstandard genießen, ohne lokale Steuern auf weltweites Einkommen zu zahlen. Voraussetzung hierfür ist ein Aufenthalt von mindestens 120 Tagen innerhalb eines Steuerjahres.

Paraguay bietet somit eine Kombination aus vorteilhafter Besteuerung, einfachem Ansiedlungsverfahren und großer Freizügigkeit, was das Land zu einem attraktiven Ziel für all diejenigen macht, die einen flexiblen und vorteilhaften Lebensstil suchen.

Schweiz

Die Schweiz bietet ein unkompliziertes und effizientes Verfahren für Personen, die eine steuerliche Ansässigkeit anstreben. Als steuerlicher Wohnsitz gilt ein Aufenthalt von mindestens 90 aufeinanderfolgenden Tagen pro Jahr, kurze Abwesenheiten ausgenommen. Ebenfalls wichtig ist die Absicht, einen gewöhnlichen Aufenthalt zu begründen und sich bei den kommunalen und kantonalen Behörden anzumelden.

Für Nicht-Steuerpflichtige wird das Einkommen nur besteuert, wenn es aus der Schweiz stammt. Mit einem Quellensteuersatz von 35 % können natürliche Personen, die in der Schweiz Unternehmen betreiben, ihre Steuerpflicht durch eine Holdinggesellschaft optimieren, um potenzielle Steuerfallen zu umgehen.

Insgesamt ist die Schweiz mit ihrer vorteilhaften Steuerpolitik und dem unkomplizierten Ansiedlungsverfahren ein erstrebenswertes Ziel für all jene, die ein günstiges steuerliches Umfeld suchen.

Vereinigtes Königreich

Um im Vereinigten Königreich steuerlich ansässig zu werden, ist es notwendig, den Statutory Residence Test (SRT) zu erfüllen, der aus vier von der britischen Regierung festgelegten Kriterien besteht. Das einfachste Kriterium ist der Tagestest, der einen Aufenthalt von mindestens 60 Tagen im Land voraussetzt, wenn man keinen anderen steuerlichen Wohnsitz hat.

Zusätzlich zu den Tests für den steuerlichen Wohnsitz gibt es im Vereinigten Königreich automatische Überprüfungen für Nichtansässige. Wenn eine Person im laufenden Jahr weniger als 16 Tage im Land verbracht hat, aber in einem oder mehreren der drei vorangegangenen Steuerjahre ansässig war, wird sie nicht mehr als steuerlich ansässig betrachtet.

Vereinigte Staaten

Das Verfahren zur Bestimmung der steuerlichen Ansässigkeit in den Vereinigten Staaten ähnelt dem im Vereinigten Königreich und umfasst den Substantial Presence Test. Dieser Test kombiniert zwei Kriterien: Wenn eine Person im laufenden Jahr mindestens 31 Tage und in den letzten drei Jahren zusammen mindestens 183 Tage in den USA verbracht hat (kurze Abwesenheiten ausgenommen), gilt sie als steuerlich ansässig.

Um die Anzahl der Tage zu berechnen, müssen die Tage des laufenden Jahres, ein Drittel der Tage des vorangegangenen Jahres und ein Sechstel der Tage der zwei vorhergehenden Jahre addiert werden. Übersteigt diese Summe 183 Tage, wird das weltweite Einkommen in den USA besteuert.